تحلیل تکنیکال یکی از روش های شناخت و تشخیص سهم خوب بازده در بازار بورس می باشد. سعی کنید برای نتیجه بهتر از سرمایه گذاری در بورس از روش های شناخته شده که سالها مورد استفاده قرار گرفته و مثبت هم بوده استفاده کنید نه از هر روشی.

شما با استفاده از روش های تحلیل تکنیکال (Technical Analysis) می توانید تحلیل درستی از بازار داشت و همیشه چند قدم جلوتر از دیگران حرکت کنید. همیشه سعی کنید خودتان تحلیلگر باشید و از خرید سهم هایی که افراد تازه وارد تحلیل و معرفی میکنند دوری کنید.

بیشتر بخوانید: انواع روش های سرمایه گذاری در بورس بصورت مستقیم و غیر مستقیم

توجه داشته باشید تایم فریم مناسب را با توجه به استراتژی معاملاتی خود انتخاب کنید و تایم فریم های طولانی مدت و کوتاه مدت را به طور همزمان استفاده کنید.

در این مطلب قصد داریم چند روش از روش های تحلیل تکنیکال مهم و کاربردی که توسط خبره ترین افراد در دنیا استفاده می شود را بیان کنیم.

تحلیل تکنیکال چیست؟

تحلیل تکنیکال در بورس و در بازار های مالی روشی است که کارشناسان بازار سرمایه ،با استفاده از داده های گذشته همچون حجم معاملات، قیمت و تغییرات آن، و … برای پیش بینی رفتار احتمالی نمودار به کار می گیرد. لازم به ذکر است که در این تحلیل فقط از نمودار قیمتها، حجم معاملات و مقادیر محاسبه شده از قیمتها استفاده میشود.

به زبان ساده تر تحلیل تکنیکال روشی می باشد برای پیشبینی قیمت اوراق، کالا و دیگر عوامل قیمتپذیر بر پایهی الگوی تغییرات قیمت، حجم و بدون در نظر گرفتن عوامل بنیادین بازار روش تکنیکال در تمام بازار هایی که بر اساس عرضه و تقاضا فعالیت می کنند مانند: بازار های بورس اوراق بهادار، ارزهای خارجی، مسکن، بازار طلا و فلزات گران بها کاربرد دارد.

توجه داشته باشید که تحلیل گران تکنیکال بر خلاف تحلیلگران بنیادی ارزش ذاتی اوراق بهادار را اندازهگیری نمیکنند، آنها از روی تحلیل و بررسی نمودارها رفتار آتی قیمت را پیش بینی می کند.

در واقع شما از طریق تحلیل تکنیکال و با استفاده از تکنیکها و روش هایی که شامل ابزار، نمودار و… است، میتوانید به پیشبینی قیمتها بپردازید و از همه مهمتر این که در این نوع تحلیل به این مرحله خواهید رسید که اگر تغییری در سهم یا شاخصی رخ بدهد، انتظار بازار برای آن سهم یا شاخص چه خواهد بود.

انواع روش های تحلیل تکنیکال برای سرمایه گذاری در بازارهای مالی و بورس

تا این بخش از مطلب تا حدودی با مفهوم تحلیل تکنیکال و تفاوت آن با تحلیل بنیادی آشنا شدید در ادامه به بیان انواع روش های تحلیل تکنیکال برای سرمایه گذاری در بازارهای مالی و بورس می پردازیم.

روش فیبوناچی در تحلیل تکنیکال

یکی از اصلی ترین استراتژیهای تحلیل تکنیکال در بورس روش فیبوناچی می باشد. بنیان گذار این روش ریاضی دانی به نام فیبوناچی می باشد که در قرن سیزدهم میلادی در ایتالیا زندگی می کرد. فیبوناچی به دنبال ریشه های عددی بود که توسط آن بتواند بسیاری از پدیده های علمی را توجیه نماید.

او با تحلیل و تحقیقات گسترده خود توانست چند سری از اعداد را که بین آنها روابط منطقی عجیبی بود شناسایی کند.

این اعداد شامل (۱-۱-۲-۳-۵-۸-۱۳-۲۱-۳۴ و…) بود که هر عدد حاصل جمع دو عدد قبلی خود می باشد.

همچنین فیبوناچی عدد ۱/۶۱۸ را ریشه خیلی از روابط در طبیعت و نظم در آن می دانست. فیبوناچی به نتایج جالب توجهی رسید مثلا نسبت قاعده به ارتفاع اهرام مصر از این الگو تبعیت می کرد.

همچنین او دریافت که نسبت طول به قطر دانه های آفتابگردان همچنین نسبت زنبور های عسل نر به ماده در یک کندو نیز این قاعده تبعیت می کردند سپس او ریشه طلایی را در مسائل مالی هم وارد کرد و به اعداد ۲۳٫۶ – ۳۸٫۲% – ۵۰% – ۶۱٫۸% – ۱۶۱٫۸% – ۴۲۳% و… رسید که در تحلیل تکنیکال بسیار پر کاربرد است .

فیبوناچی در تحلیل تکنیکال و بازار بورس به معنی خطوط حمایت و مقاومت یک سهم که قیمت سهم بین این سطوح در حرکت است. این سطوح به واسطه ریشه طلایی شکل می گیرد و بر اساس آن می توان قیمت سهم در آینده را پیش بینی کرد.

بررسی روند الگوی فیبوناچی در تحلیل تکنیکال

نسبتهای اعداد طلایی با بررسی روند دنباله اعداد فیبوناچی به دست می آید که در تحلیل های تکنیکالی بسیار کاربرد دارند.

تقسیم هر عدد به عدد ما قبل خود در الگوی فیبوناچی عدد ۱.۶۱۸ را نشان می دهد. همچنین با تقسیم هر عدد به دومین عدد قبل از خود در اعداد فیبوناچی نسبت جدیدی را به دست می آوریم.

نسبتهای بدست آمده در الگوی فیبوناچی عبارت است از: ۰.۲۳۶ ، ۰.۳۸۲ ، ۰.۵ ، ۰.۶۱۸ . در بین نسبت های موجود نسبت ۰.۶۱۸ به عنوان نسبت طلایی فیبوناچی معروف می باشد.

نسبت های الگوی فیبوناچی جایگاه مهمی در بازارهای مالی و انواع روش های تحلیل تکنیکال دارد. برای مثال از این نسبتها جهت شناسایی خطوط حمایت و مقاومت در نمودار روند قیمتی استفاده می شود.

نکته مهمی که باید بدانید این است که در روند نزولی سهم خطوط حمایتی که از الگوهای فیبوناچی و اعداد ۰.۲۳۶ ، ۰.۳۸۲ ، ۰.۵ و نسبت طلایی ۰.۶۱۸ تبعیت می کنند به عنوان خطوط حمایتی بسیار معتبر و در روند صعودی یک سهم خطوط مقاومتی که از الگوهای فیبوناچی و اعداد ۰.۲۳۶ ، ۰.۳۸۲ ، ۰.۵ و ۰.۶۱۸ پیروی می کنند به عنوان خطوط مقاومتی معتبر مورد استفاده تحلیل گران قرار می گیرند.

بیشتر بخوانید: توصیه هایی برای مدیریت سرمایه گذاری در بورس و موفقیت در آن

نمودار شمعی ژاپنی یا کندل استیک (Candlestick) در تحلیل تکنیکال

در قرن هفدهم میلادی نمودار های شمعی برای اولین بار توسط معامله گران برنج در ژاپن ابداع شد.

نمودارهای مختلفی برای معامله گران بازار بورس در تحلیل تکنیکال وجود دارد که از این میان سه نمودار خطی، کندل استیک و میله ای هر کدام طرفداران خاص خود را در تحلیل تکنیکال دارند و از این سه نمودار هم، نمودار کندل استیک به دلیل مزیتهای تکنیکی بیشماری که دارد مورد استقبال بیشتری قرار گرفته است.

از مزیت های استفاده از نمودار کندل استیک پیش بینی روند صعودی یا نزولی یک سهم می باشد.

نمودار کندل استیک از چهار بخش اصلی و بسیار مهم تشکیل شده است که این چهار بخش عبارت است از قیمت آغازین (open) ، قیمت پایانی (close)، بالاترین قیمت در بازه زمانی (High) و پایین ترین قیمت که در بازه زمانی (Low) تعیین شده رخ داده است.

تحلیل نمودار شمعی به این صورت است که زمانی که شمع تو خالی یا سفید و دارای سایه کوتاه باشد، یعنی قیمت پایانی سهم بالاتر از قیمت آغازین است و زمانی که قیمت پایانی سهم کوچکتر از قیمت آغازین آن باشد شمع به صورت تو پر یا مشکی رنگ نمایان می شود.

توجه داشته باشید که اندازه بدنه و سایه پایین و بالا در کندل استیک اهمیت خیلی زیادی در تحلیل تکنیکال دارد.

امواج الیوت در تحلیل تکنیکال

رالف نلسون الیوت صاحب نظریه قانون امواج الیوت می باشد او در سال ۱۹۳۸ برای نخستین بار در کتاب خود نظریهای را مطرح نمود.

این نظریه تحلیلی بعدها تکامل یافت و تحت عنوان قانون امواج الیوت شهرت پیدا کرد. نظریه امواج الیوت در تحلیل تکنیکال بر اساس چرخه ای دایره وار و حرکات تکرار شونده استوار است.

با توجه به این اصل که هرکجا که جنب و جوش در یک سهم زیاد شود قیمت یک سهم بر اساس اصول و قاعده خاصی شکل میگیرد که به آن موج گفته می شود.

از مهمترین الگوهای موجی که در این روش و پایه و اساس بقیه الگوها ، الگوی پنج موجی می باشد. این الگو از سه موج موافق و همچنین از دو موج مخالف جهت روند تشکیل شده است.

امواج الیوت به دو دسته کلی تقسیم بندی می شوند: دسته اول موج های جنبشی و دسته دوم موج های اصلاحی هستند. موج های جنبشی هم راستا با روند قیمت سهم حرکت می کنند.

به عنوان مثال در یک سهم یک موج جنبشی پنج تایی وجود دارد که سه تای آن موافق با روند صعودی موج پنج تایی و دوتای آن مخالف موج پنج تایی صعودی است.

همچنین موج اصلاحی از سه موج تشکیل شده است که دوتای آن موافق با روند نزولی بوده و یک موج مخالف روند نزولی می باشد و این اصل یکی از مهمترین الگوهای موجود تحلیل امواج الیوت می باشد.

ابر ایچیموکو در تحلیل تکنیکال

این اندیکاتور نخستین بار توسط یک فرد ژاپنی به نام هوسودا گوئیچی (Hosoda Goichi) درسال ۱۹۳۰ طراحی شده است.

این اندیکاتور یکی از اندیکاتورهای پرکاربرد و بسیار مفید در تحلیل می باشد و معامله گران بورس با بررسی نمودار ابر ایچیموکو می توانند روند قیمت یک سهم را شناسایی کنند.

گاهی اوقات نمودارهای اندیکاتور ایچیموکو را با عنوان ایچیموکو کینکو هیو (Ichimoku Kinko Hyo) نامگذاری می کنند در زبان ژاپنی ایچیموکو به معنای نگاه اجمالی و کینکو به معنای تعادل و هایو به معنای نمودار است.

اندیکاتور ایچیموکو نوع پیشرفتهای از نمودار تکنیکال است. نمودار ابری اطلاعات کاربردی و داده های بیشتری نسبت به نمودارهای ساده شمعی در اختیار معامله گران قرار میدهد. توجه داشته باشید که ایچیموکو بیشتر از اینکه یک اندیکاتور باشد یک نمودار است.

خطوط حمایت و مقاومت در تحلیل تکنیکال

توجه داشته باشید که یکی از مهمترین اصول تحلیل تکنیکال شناخت نقاط حمایت و مقاومت می باشد که در محدوده عرضه و تقاضا به هم میرسند.

خطوط حمایت از اتصال نقاط حداقلی (مینیمم) قیمت سهم و خطوط مقاومت از اتصال نقاط حداکثری (ماکزیمم) قیمت یک سهم به دست میآید.

بر اساس تحلیل تکنیکال این خطوط هرگاه تقاضا برای یک سهم زیاد شود قیمتها بالا میروند و هرگاه عرضه یک سهم افزایش یابد قیمت سهم پایین میآیند.

نقاط حمایت Protection در بورس چیست؟

نقاط حمایت برای خریداران از اهمیت خاصی برخوردار است. با رسیدن قیمت سهم به این نقاط افزایش تقاضا خواهیم داشت و این افزایش تقاضا باعث افزایش قیمت سهم میشود. در واقع در نقاط حمایت میزان تقاضا بر عرضه برتری داشته و نتیجه آن افزایش قیمت و رشد صعودی سهم می باشد.

منظور از نقاط مقاومت Resistance در بورس چیست؟

نقاط مقاومت برای فروشندگان از اهمیت خاصی برخوردار است. با رسیدن قیمت سهم به این نقاط معامله گران اقدام به عرضه و فروش سهم میکنند. در واقع در این سطوح عرضه در یک سهم بیشتر از تقاضا می باشد و این مساله است که باعث کاهش قیمت سهم می شود.

بیشتر بخوانید: بررسی عوامل موثر بر قیمت سهام و رفتار بازار بورس اوراق بهادار

چنگال اندروز در تحلیل تکنیکال

معامله گران بازار بورس همواره در تلاش برای دستیابی به تحلیل درست و روش هایی برای معامله هستند. البته این روش ها درصورتی که دارای اعتبار جهانی باشد بهتر است.

یکی از همین روش ها، روش خط میانی است که توسط دکتر آلن اندروز ابداع شده است که این روش امروزه با نام چنگال اندروز عنوان می شود و یکی از بهترین و معتبرترین استراتژی ها در تحلیل تکنیکال و معاملات بازار بورس می باشد.

اندروز اعتقاد داشت خطوط روندی که از نقاط بیشتری می گذرد کاربردی تر می باشد بر اساس این اصل کلیه نوسانات قیمت بین دو بال، که کانالهایی را برای قیمت می سازند رخ می دهد. برای ترسیم چنگال اندروز به سه نقطه که آغازگر موج های جدید است نیاز می باشد.

پترن های هارمونیک در تحلیل تکنیکال

در تحلیل تکنیکال پترن های تکرار شونده یا هارمونیک، بر اساس نظریه فیبوناچی که در فوق توضیح دادیم استوار است.

جالب است بدانید که با مرور زمان و بررسی روندهای قیمتی معاملات توسط اشخاص مختلف قواعدی برای معاملات بازارهای مالی بوجود آمد که الگوی هارمونیک یکی از مصادیق آن است.

تلفیق الگوی هارمونیک با روندهای قیمتی، فیبوناچی تریدینگ را پایه گذاری نمود که این اصول باعث شد معامله گران بتوانند نقاط بازگشتی نمودارهای قیمتی (PRZ) را پبش بینی کنند.

مبنای الگوهای هارمونیک و تحلیل های تکنیکالی در این روش بر اساس دنباله اعداد فیبوناچی می باشد و اصول کلی آن جمع هر عدد با عدد قبل از خود می باشد. به عنوان مثال: .-۱-۲-۳-۵-۸-۱۳-۲۱ و…

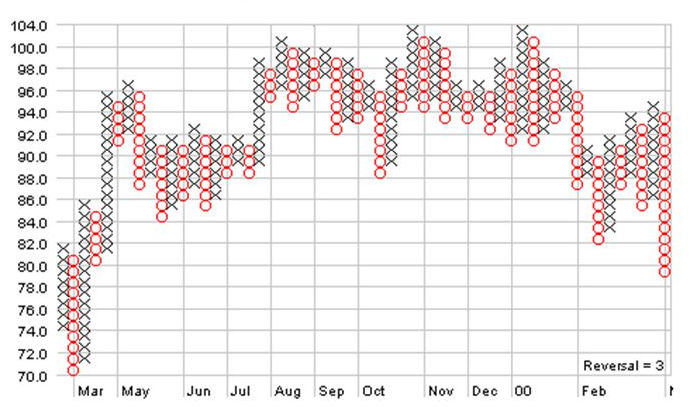

نمودارهای نقطه و شکل در تحلیل تکنیکال

بسیاری از تحلیلگران بازار سرمایه اروپا و امریکا در بازار های مالی از نمودارهای نقطه و شکل استفاده می کنند.

نام این نمودار از کتاب ویکتور دویلیزر که در سال ۱۹۳۳ نوشته شده انتخاب شده است و در دهه ۱۸۸۰ و ۱۸۹۰ این نمودار به نام روش کتاب معروف بوده است.

چارلز داو نیز در کتاب خود به این نام اشاده کرده است. بر اساس کتاب داو زمان آغاز این روش از سال ۱۸۸۶ بوده است.

نام نقطه و شکل سال ها بعد یعنی حدود سال های ۱۹۲۰ تا ۱۹۲۳ برای این نمودار به کار رفته است و از آن زمان به نمودار نقطه و شکل معروف شده است.

از مهمترین مزایای کاربردی تحلیل تکنیکال به روش نقطه و شکل آن است که این نمودار به تنهایی سینگال خرید و فروش صادر می کند و جالب اینکه نیازی به بررسی دیگر اندیکاتورها برای تشخیص روند قیمت نیست.

تحلیل نقطه و شکل بر عرضه و تقاضا متمرکز می باشد و بر این اساس است که بهترین زمان خرید و فروش سهم در زمان تقابل عرضه و تقاضا را معرفی می کند.

روش تکنیکال نقطه و شکل یکی از بهترین روش هایی است که با استفاده از آن می توان نقاط عرضه و تقاضا را پیش بینی کرد.

واگرایی در تحلیل تکنیکال

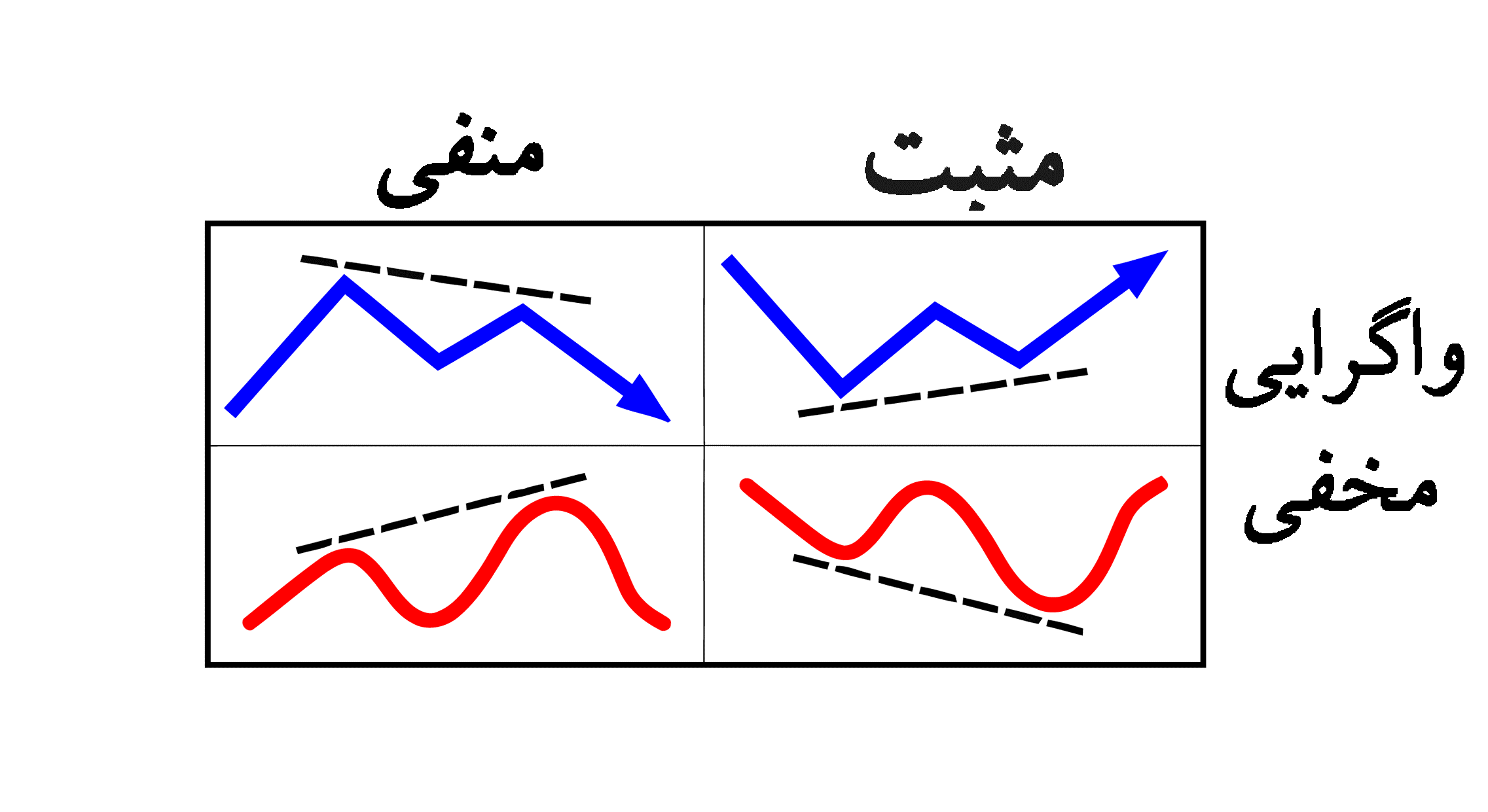

یکی دیگر از روش ها در تحلیل تکنیکال واگرایی است. در بسیاری موارد برگشت های پر سود یک سهم هنگامی رخ می دهد که یک واگرایی مناسب داشته باشیم.

در واقع از واگرایی ها برای شناسایی قیمت یک سهم و نقاط مهم ورود و خروج می توان استفاده نمود و می توان روندهای ضعیف و نامعتبر را که میل به بازگشت دارند با این روش تحلیل تکنیکالی تشخیص داد.

واگرایی نشان دهنده ضعف معامله گران در مرحله پایانی است در این شرایط است که بازار آماده چرخش روند خود می باشد

در واقع واگرایی به معنی تضعیف یک روند مشخص می باشد و زمانی رخ می دهد که قیمت سهم و اندیکاتور بر خلاف جهت هم حرکت میکنند.

در این مرحله روند قیمت سهم به پایان خود نزدیک خواهد شد و تمایل به تغییر دارد. برای اینکه بتوان واگرایی را تشخیص داد از اندیکاتورهای مختلف استفاده می شود.

یکی از بهترین اندیکاتورها برای شناسایی واگرایی اندیکاتور مکدی (MACD) می باشد. اندیکاتور مکدی (MACD) مهمترین ابزار برای تشخیص واگرایی می باشد.

از اندیکاتورهای دیگری هم می توان برای شناسایی واگرایی استفاده کرد این اندیکاتورها شامل اندیکاتور RSI ،CCI و… می باشند.

با دیگر اندیکاتورهای تحلیل تکنیکال آشنا شوید

تحلیل زمانی در تحلیل تکنیکال

در واقع مهمترین دلیلی که باعث می شود معامله گران در خرید و فروش های خود ناموفق باشند انتخاب تکنیک اشتباه و تایم فریم نامناسب می باشد.

معمولا افراد تازه وارد برای اینکه زود به نتیجه برسند به همین دلیل تایم فریم های یک دقیقه یا پنج دقیقه را برای معاملات خود انتخاب می کنند در نهایت هم به هدف و نتیجه نمی رسند.

بیشتر افراد مبتدی بدون توجه به تایم فریم های مختلف فقط به یک تایم فریم اکتفا می کنند ولی باید توجه داشت با بررسی تایم فریم های متفاوت، می توان دید بازتری نسبت به روند سهم داشت.

تایم فریم ها یکی از اصول اساسی و اولیه در تحلیل تکنیکال هستند. در تایم فریم هفتگی، هر شمع بیانگر یک هفته و در تایم فریم ماهانه، هر شمع بیانگر یک ماه می باشد.

سه اصل تحلیل تکنیکال در بورس

تحلیل تکنیکال در بورس بر سه اصل نمودار قیمت ، تکرار تاریخ و قیمت ها طبق روند مشخصی حرکت می کنند که در ادامه به بررسی آنها می پردازیم.

۱. همه چیز در نمودار قیمت است

یک انتقاد عمدۀ تحلیل تکنیکال آن است که صرف نظر از عوامل فاندامنتال شرکت، فقط حرکت نموداری قیمت را در نظر می گیرد، اما قیمت هر سهم همه عوامل فاندامنتالی که بر شرکت تاثیر دارد یا می تواند داشته باشد را منعکس می کند.

تحلیل گران تکنیکال اعتقاد دارند که عوامل بسیار زیادی همچون فاکتورهای اقتصادی کلان و روان شناسی بازار سرمایه و بسیاری فاکتور های دیگر، قیمت سهام را تعیین می کند که این فقط تحلیل رفتار نمودار قیمت است که حاصل از بررسی عرضه و تقاضا برای یک سهم خاص در بازار است، به آن توجه دارد.

۲. قیمت ها طبق روند مشخصی حرکت می کنند

در تحلیل تکنیکال، باور بر این است که حرکت قیمت ها از روند خاصی تبعیت می کند یعنی بعد از استقرار یک روند، حرکت قیمت در آینده، در همان جهت خواهد بود مگر عوامل و ابزار های تحلیل تکنیکال روندجدیدی برای سهام بیابند.

۳. تاریخ تکرار می شود

یک اصل مهم دیگر در تحلیل تکنیکال، این است که تاریخ عمدتا از لحاظ حرکت قیمت، تمایل به تکرارشدن دارد. ذات تکراری حرکت قیمت، به روانشناسی بازار نسبت داده می شود. به بیان دیگر، شرکت کنندگان در بازار تمایل دارند که در طول زمان واکنش مشابهی نسبت به نوسانات بازار ارائه دهند.

تحلیل تکنیکال، از الگوهای نموداری برای تحلیل حرکت های بازار و درک الگوها بهره می گیرد. هرچند که بسیاری از این نمودارها، بیش از ۱۰۰ سال است که مورد استفاده قرار می گیرند، اما تصور می شود که هنوز با اطلاعات امروزی مرتبط هستند چون آنها الگوهای حرکت قیمت را به گونه ای نشان می دهند که اغلب خودشان را تکرار می کنند.

بیشتر بخوانید: بررسی روش های پیشبینی عوامل موثر بر رفتار بازار بورس

هدف از تحلیل تکنیکال چیست؟

توجه داشته باشید که تجزیه و تحلیل تکنیکی بههیچ وجه به بررسی نقاط ضعف یا قوت ساختار شرکت یا صنعت نمیپردازد؛ بلکه هدفش بررسی رفتار سرمایهگذار و روند تغییرات قیمت است.

به عبارتی دیگر، تحلیل تکنیکی، مطالعه رفتارهای بازار با استفاده از نمودارها و با هدف پیشبینی آینده روند قیمتها است.

3 پاسخ

مطلب واقعا مفیدی بود.امکان داره خواهش کنممطالب رو برام ایمیل کنید.خیلی ممنون

باسلام وارادت به کارشناس محترم تحلیل تکنیکالهمه موارد ذکر شده بسیار حائز اهمیت است ، به نظرمن، روش قیمت،روندوتکرار تاریخ درتحلیل تکنیکال نتیجه خوبی ارائه میدهد!امیدوارم همواره مارا دربورس راهنمایی فرمایید پرسیدن بهتراست از ندانستن!باسپاس ازشما پرسودوبهروز باشید !