برای محاسبه ی ریسک از روش های مختلفی استفاده می شود. توجه داشته باشید که بازده یک پرتفوی میانگین وزنی بازدهی سهام مختلف در آن پرتفوی است و ریسک پرتفوی که در این مطلب مورد توجه ماست بر خلاف بازده پرتفوی می باشد و به عواملی مانند درصد سرمایهگذاری در هریک از اقلام پرتفوی، انحراف معیار هریک از اقلام پرتفوی، کوواریانس یا نحوه ارتباط بین نرخ بازدهی اقلام مختلف (یا ضریب همبستگی بین بازدهی اقلام مختلف) بستگی دارد.

رابطه بین ریسک و بازده

ریسک و بازده تا یک نقطه مشخص باهم رابطه مستقیم دارند یعنی با افزایش ریسک بازده نیز افزایش می یابد اما با بالا رفتن ریسک از یک سطح مشخص قدرت بازده کم میشود و از نقطه شکست، خط بازده دارای شیب نسبتاً افقی خواهد گردید. به نحوی که از این نقطه به بعد هرچه ریسک را بالا ببریم با بازده مورد انتظار افزوده نمیشود.

تعریف پرتفوی (سبد سرمایهگذاری بورس)

لغت پرتفوی به عبارت ساده به ترکیبی از دارایی ها گفته می شود که توسط یک سرمایه گذار برای سرمایه گذاری تشکیل می شود که هر کدام ریسک و بازده متفاوتی دارند.

از نظر تکنیکی یک پرتفولیو در برگیرنده مجموعه ای از دارایی های واقعی و مالی سرمایه گذاری شده یک سرمایه گذار است اما تاکید ما بر روی دارایی های مالی می باشد.

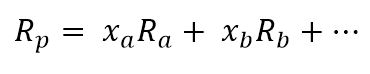

بازده پرتفوی بورس اوراق بهادار

بازدهی را که انتظار میرود در یک دوره ی یک ساله قسمتِ صاحب پرتفوی از اوراق بهادار شود، بازده مورد انتظار آن پرتفوی گویند.

که برای محاسبه آن میتوان از رابطه زیر استفاده نمود:

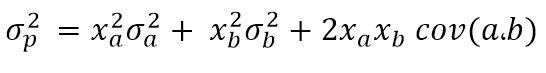

ریسک پرتفوی بورس اوراق بهادار

بازده یک پرتفوی میانگین وزنی بازده سهام مختلف در آن پرتفوی است و ریسک پرتفوی بر خلاف بازده پرتفوی می باشد و به عوامل زیر بستگی دارد:

- درصد سرمایهگذاری در هریک از اقلام پرتفوی

- انحراف معیار هریک از اقلام پرتفوی

- کوواریانس یا نحوه ارتباط بین نرخ بازدهی اقلام مختلف (یا ضریب همبستگی بین بازدهی اقلام مختلف).

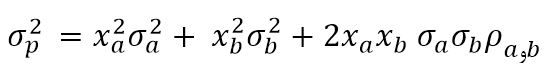

اگر دو نوع اوراق بهادار داشته باشیم، واریانس یک پرتفوی از طریق فرمول زیر به دست می آید:

واریانس پرتفوی = ( σp۲ )

درصد سهم a از کل پرتفوی = xa

انحراف معیار سهم a برابر σa

کواریانس بازدهی سهم a و سهم b برابر (cov(a،b

مفهوم کوواریانس:

یکی از روش های محاسبه ریسک محاسبه ی کوواریانس می باشد .بطور کلی کوواریانس نشان دهنده نحوه ارتباط دو گونه از اطلاعات با هم میباشد.

- اگر ۲ داده دارای رابطه معکوس باشند، مقدار کوواریانس آن ها منفی میشود.

- اگر ۲ داده از هم مستقل باشند مقدار کواریانس آن صفر خواهد بود.

- اگر ۲ داده دارای ارتباط مستقیم باشند، مقدار کواریانس مثبت خواهد بود.

هدف تشکیل پرتفوی کاهش ریسک می باشد که برای دستیابی به آن، باید سهامی را در پرتفوی قرار داد که دارای رابطه معکوس باشند و کوواریانس منفی داشته باشند تا بازدهی یک سهم کاهش و بازده سهم دیگر افزایش یافته و در نتیجه ریسک کاهش یابد.

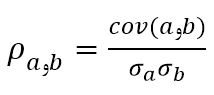

با توجه به رابطه زیر:

مفهوم ضریب همبستگی:

ضریب همبستگی (ρ) در واقع بیانگر چگونگی ارتباط بین دو داده از نظر جهت و شدت می باشد و در فاصله [-۱ و ۱] قرار میگیرد:

اگر ρ بین صفر و یک باشد، دو متغیر دارای همبستگی مستقیم میباشند. (هرچه ρ به یک نزدیکتر باشد همبستگی دو متغیر شدیدتر خواهد بود.)

اگر ρ برابر صفر باشد، دو متغیر هیچ گونه تاثیری بر هم نداشته و تغییراتشان مستقل از یکدیگر میباشد.

اگر ρ بین منفی یک و صفر باشد، دو متغیر دارای همبستگی معکوس میباشند.( هرچه ρ به منفی یک نزدیکتر باشد، این همبستگی شدیدتر خواهد بود.)

با جایگذاری در فرمول واریانس خواهیم داشت:

نکته: برای محاسبه ریسک پرتفوی باید از عبارتهای فوق جذر گرفت تا σ_p بدست آید.

نکته: وجود سهامی با ضریب همبستگی (۱) باعث میشود که ریسک پرتفوی حداکثر شود در حالیکه وجود سهام با ضریب همبستگی (۱-) ریسک پرتفوی را حداقل مینماید.

ریسک کلی دارایی مالی تابعی از چندین عامل است که به آن ها اشاره میکنیم:

در این بخش مطالب خلاصه ای در ارتباط با ریسک نوسان نرخ بهره، ریسک بازار، ریسک تورمی،ریسک تجاری، ریسک مالی ،ریسک نقدینگی،ریسک نرخ ارز و ریسک کشور بیان کردیم.

بیشتر بخوانید: آشنایی کامل با مفهوم ریسک و بازده در سرمایه گذاری

-

ریسک نوسان نرخ بهره (Interest Rate Risk)

ریسک نوسان نرخ بهره، به ریسکی گفته می شود که سرمایهگذار هنگام خرید اوراق مشارکت با بهره ثابت آن را قبول می کند. قیمت این نوع اوراق با افزایش نرخ بهره در بازار کاهش مییابد و اگر دارنده آن تا قبل از سررسید این اوراق را به فروش نرساند متحمل زیان میشود.

قیمت اوراق بهادار با نرخ بهره رابطه ی معکوس دارد. -

ریسک بازار (Market Risk)

ریسک بازار یعنی تغییر در بازده که ناشی از نوسانات کلی بازار می باشد.سهام عادی نسبت به بقیه اوراق بهادار بیشتر تحت تاثیر این نوع ریسک قرار می گیرد. ریسک بازار میتواند ناشی از عوامل متعددی از قبیل رکود، جنگ و … باشد.

-

ریسک تورمی (Inflation Risk)

ریسک تورمی ک عبارت است از ریسک قدرت خرید، یا کاهش قدرت خرید وجوه سرمایهگذاری شده،این ریسک تمامی اوراق بهادار را تحت تاثیر قرار میدهد.

ریسک تورمی با ریسک نوسان نرخ بهره مرتبط می باشد، به دلیل اینکه نرخ بهره معمولاً در اثر افزایش تورم افزایش مییابد.

-

ریسک تجاری (Business Risk)

ریسک تجاری عبارت است از ریسک ناشی از انجام تجارت و کسب و کار در یک صنعت یا محیط خاص.

-

ریسک مالی (Financial Risk)

ریسک مالی ناشی از بکارگیری بدهی در شرکت است. شرکتی که مقدار بدهی آن افزایش یابد، ریسک مالی آن نیز افزایش مییابد.

-

ریسک نقدینگی (Liquidity Risk)

ریسک نقدینگی، ریسک مرتبط با بازار ثانویهای است که اوراق بهادار در آن معامله میشوند. هرچه عدم اطمینان و ابهام قیمتی در خصوص عامل زمان

بالا باشد میزان ریسک نقدشوندگی نیز افزایش مییابد.

-

ریسک نرخ ارز (Exchange Rate Risk)

تمامی سرمایهگذارانی که امروزه به صورت بین المللی سرمایهگذاری میکنند، در تبدیل سود ناشی از تجارت جهانی به پول رایج کشور خود با ریسک نرخ ارز مواجه هستند.

-

ریسک کشور (Country Risk)

نام دیگر ریسک کشور،ریسک سیاسی می باشد. سرمایهگذارانی که در کشورهای دیگر سرمایهگذاری میکنند باید به ثبات آن کشور از نظر سیاسی و اقتصادی توجه داشته باشند. هرچه ثبات سیاسی و اقتصادی کشوری بالا باشد ریسک سیاسی در آن کشور پایین است.

انواع ریسک

منابع ریسک که دلیل تغییر و پراکندگی در بازده است به دو دسته کلی تقسیم می شود:

-

ریسک غیرسیستماتیک (قابل اجتناب)

-

ریسک سیستماتیک (غیر قابل اجتناب)

بیشتر بخوانید: اطلاعات بیشتر در رابطه با انواع ریسک

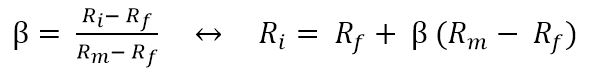

ضریب بتا (β)

شاخص ریسک سیستماتیک یا همان ضریب بتا(β) نتیجه مقایسه ی بین ریسک سیستماتیک موجود در یک سهم با ریسک سیستماتیک موجود در کل بازار سهام میباشد. بتا معیار نسبی ریسک یک سهم با توجه به پرتفوی بازار تمامی سهام ها می باشد. برای محاسبه (β) از شاخص قیمت بورس سهام استفاده می شود.

Ri = بازده مورد انتظار دارایی :منظور از بازده بدون ریسک (Rf)، حداقل بازدهی است که سرمایهگذار بدون قبول هیچ گونه ریسکی میتواند کسب نماید

Rf =بازده بدون ریسک :متوسط نرخ سود بدون ریسک سالانه .با توجه به اینکه خرید سهم برای سرمایهگذار دارای ریسک است لذا نرخ بازده مورد انتظار از سهم (Ri) به خاطر ریسک مورد نظر، نسبت به نرخ بازده بدون ریسک افزایش مییابد که به تفاوت آن دو صرف ریسک دارایی میگویند:

Rm = بازده یا شاخص بازار :نشان دهنده متوسط بازدهی ساتنه محقق شده

صرف ریسک دارایی = Ri– Rf

با توجه به توضیحات فوق به تفاوت بازده مورد انتظار بازار (Rm) و نرخ بازده بدون ریسک (Rf)، صرف ریسک بازار گفته میشود.

صرف ریسک بازار = Rm– Rf

به تفاوت بین شاخص بازار با بازده بدون ریسک صرف ریسک بازار گفته می شود. بنابراین ضریب بتا درجه تغییر پذیری و نوسان بازدهی سهم را نسبت به تغییرات شاخص بورس و یا میزان ریسک سیستماتیک یک سهم را نسبت به میزان ریسک سیستماتیک کل سهام موجود در بازار نشان میدهد. با این توضیح رابطه بتا به صورت زیر خواهد بود:

β= (سهم بازدهی تغییرات)/(بازار بازدهی تغییرات)

با توجه به موارد فوق خواهیم داشت:

اگر β>1 باشد، ریسک سیستماتیک سهم بیشتر از ریسک سیستماتیک بازار است پس تغییرات بازدهی سهم بیشتر از تغییرات بازده بازار و در نتیجه بازده مورد انتظار از سهم (Ri) بیشتر از بازده مورد انتظار از بازار (Rm) خواهدبود. این نوع سهام، به سهام تهاجمی شهرت داشته و در زمان رونق بازار جهت سرمایه گذاری مناسبند.

اگر β=۱ باشد، ریسک سیستماتیک سهم با ریسک سیستماتیک بازار برابر خواهد بود. بنابراین تغییرات بازدهی سهم با تغییرات بازدهی بازار برابر و در نتیجه بازده مورد انتظار از سهم (Ri) برابر بازه مورد انتظار از بازار (Rm) خواهدبود یعنی بازده مورد تملک آن سهم هماهنگ با کاهش یا افزایش نرخ بازده کل سهام تغییر میکند.

اگر β<1 باشد، ریسک سیستماتیک سهم از ریسک سیستماتیک بازار کمتر خواهد بود. بنابراین تغییرات بازدهی سهم کمتر از تغییرات بازدهی بازار و در نتیجه بازده مورد انتظار از سهم (Ri) کمتر از بازده مورد انتظار از بازار (Rm) خواهد بود. این نوع سهام، به سهام تدافعی شهرت داشته و در زمان رکود بازار جهت سرمایه گذاری مناسب میباشند.

رابطه بین نرخ بازده مورد انتظار سهام و بتا :

فرمول بیان شده فوق به مدل CAPM شهرت داشته و بیان میکند که نرخ بازده مورد انتظار یک ورقه بهادار (R_i) برابر است با نرخ بازده یک قلم دارایی بدون ریسک (R_f) به اضافه صرف ریسک یا بازده اضافی ناشی از ریسک سیستماتیک آن ورقه بهادارمیباشد، به عبارت دیگر

نرخ بازده مورد انتظار = نرخ بازده بدون ریسک + صرف ریسک دارایی

نمودار مدل CAPM به خط SML یا خط بازار اوراق بهادار شهرت دارد و به شکل زیر است:

خط SML بیانگر رابطه ریسک سیستماتیک (β) و بازده مورد انتظار یک سهم (Ri) بوده و بیان میکند این دو ربطه ای مثبت با یکدیگر دارند. بطوریکه هرچه ریسک سیستماتیک سهم افزایش یابد، نرخ بازده مورد انتظار نیز افزایش مییابد.