برای ارزیابی عملکرد سهام مورد نظرتان در جریان حرکت کلی بازار بورس میتوانید ضریب بتای آن سهم را به دست آورید و از این طریق میزان نوسان قیمتی دارایی در مقایسه با بازار کلی را محاسبه نمایید ما در این مطلب قصد داریم به بررسی ضریب بتا در بورس چیست و انواع ضریب بتا و تاثیر آن در سبد و صندوق سرمایهگذاری بپردازیم.

ضریب بتا در بورس چیست؟

ضریب بتا شاخصی است از ریسک سیستماتیک یک دارایی مالی یا اینکه مجموعهای از داراییها نسبت به ریسک بازار. به زبان ساده تر بتا وسیلهای می باشد برای ارزیابی میزان عملکرد یک سهم خاص یا گروهی از سهام ها در جریان حرکت کلی بازار می باشد به صورتی که:

- اگر بتا سهم مساوی با یک باشد میزان کاهش یا افزایش قیمت سهم با حرکت بازار مطابق است.

- اگر میزان بتا سهم از یک بزرگتر باشد، کاهش یا افزایش قیمت سهم بیشتر از کاهش یا افزایش بازار می باشد و به این سهم، سهم تهاجمی می گویند. همانند سهام صنعت خودرو.

- اگر میزان بتا سهم از یک کوچکتر و از صفر بزرگتر باشد، میزان کاهش یا افزایش قیمت سهم از روند کلی بازار کوچک تر می باشد و به این سهم، سهم تدافعی می گویند. همانند سهم های صنعت غذایی

- اگر بتای سهم برابر با صفر باشد، حرکت قیمت سهم هیچگونه همبستگی با حرکت بازار نخواهد داشت.

- اگر بتای سهم از صفر کوچکتر باشد، قیمت سهم برخلاف جهت روند کلی بازار حرکت می کند. همانند صنعت معادن طلا و صنعت قند

با توجه به آن چیزی که بیان شد اگر سهمی دارای بتای منفی باشد، رفتار آن عکس رفتار بازار می باشد که به طور مثال اگر میزان بتای سهمی منفی یک باشد، درصورتیکه بازار ۱۰ درصد رشد کند، ارزش این سهم ۱۰ درصد کاهش خواهد یافت.

بیشتر بخوانید: اگر تمایل دارید درباره معنای ریسک و بازده در سرمایه گذاری بیشتر بدانید کلیک کنید.

نکته: توجه فرمایید سهم هایی که بتا بزرگتری دارند میزان ریسکشان هم بیشتر است و بر این اساس پتانسیل بالاتری هم برای بازدهی خواهند داشت.

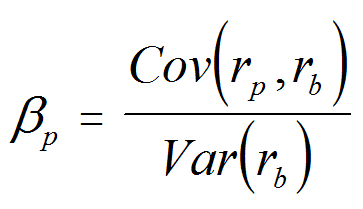

فرمول ضریب بتا

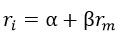

ضریب بتا شیب معادله رگرسیون خطی بازده دارایی به نسبت بازده بازار است که این موضوع نشان دهنده نوسان قیمتی دارایی در مقایسه با بازار کلی فعال در آن میباشد.

که در آن ![]() بازه دارایی و

بازه دارایی و ![]() بازده بازار می باشد و مقدار ضریب بتا از حاصل تقسیم کواریانس بین بازدهی دارایی و بازدهی بازار بر واریانس بازار به دست می آید که فرمول آن به شرح زیر می باشد

بازده بازار می باشد و مقدار ضریب بتا از حاصل تقسیم کواریانس بین بازدهی دارایی و بازدهی بازار بر واریانس بازار به دست می آید که فرمول آن به شرح زیر می باشد

ضریب بتا با معادل انگلیسی Beta Coefficient، میزان ریسک سیستماتیک سبد سهام را نسبت به ریسک پرتفوی بازار محاسبه مینماید و بیان کننده نوسان قیمتی سهم، در مقایسه با شرایط کلی بازاری می باشد.

ضریب بتا با معادل انگلیسی Beta Coefficient، میزان ریسک سیستماتیک سبد سهام را نسبت به ریسک پرتفوی بازار محاسبه مینماید و بیان کننده نوسان قیمتی سهم، در مقایسه با شرایط کلی بازاری می باشد.

محاسبه ضریب بتا برای یک صنعت خاص

باید عنوان کنم که میتوان ضریب بتا را برای یک صنعت خاص هم محاسبه نمود. میتوانید با محاسبه ضریب بتا برای یک صنعت خاص، تقریبا تا حدودی میزان بازدهی یک سرمایهگذاری را پیشبینی نمایید.

- بطور مثال اگر بتای سهمی ۱/۵ باشد، به این معناست که این سهم به میزان ۵۰ درصد بیشتر از متوسط بازار توسعهپذیر میباشد

- یا اگر میزان بتای سهمی ۰/۸۵ باشد، به این معناست که این سهم به میزان ۱۵ درصد کمتر از متوسط بازار توسعهپذیر می باشد.

- اگر میزان ضریب بتای شاخص یک صنعت ۱/۱ باشد، با رشد شاخص کل بورس در یک بازه زمانی، شاخص صنعت موردنظر میتواند به میزان ۱۰ درصد بیشتر رشد کند.

- زمانی که میزان بتای سهمی ۲ باشد و بازار ۱۰ درصد رشد داشته باشد، قیمت این سهام ۲۰ درصد رشد خواهد داشت.

به این نکته توجه فرمایید سرمایهگذارانی که ریسکپذیری پایینی دارند، باید بر روی سهامی سرمایهگذاری نمایید که بتای پایینی دارند و برعکس سرمایهگذارانی که ریسک پذیری بالایی دارند و تمایل به سودآوری بیشتر دارند، میتوانند در سهامی با ضریب بتای بالا، سرمایهگذاری کنند.

انواع ضریب بتا و تاثیر آن در سبد و صندوق سرمایهگذاری

به منظور محاسبه بتای یک سبد از داراییهای سهام یا صندوقسرمایهگذاری مشترک ، باید بتای هر کدام از سهام سبد دارایی ذکر شده را به دست آورید و سپس به محاسبه میانگین موزون بتای آنها بپردازید که معادل بتای آن صندوق یا سبد داراییها می باشد.

درباره استراتژی های مدیریت پرتفوی سهام بیشتر بخوانید.

توجه فرمایید اگر میزان بتای سبد یا صندوقسرمایهگذاری مشترک کمتر از یک باشد، زمانی که ارزش بازار کاهش یابد، ارزش داراییهای آن از ارزش بازار کمتر کاهش مییابد و میزان ریسک صندوقسرمایهگذاری مشترک یا سبد در برابر ریسک بازار کمتر است.

فرمول ریاضی محاسبه ضریب بتا از کواریانس بازده سهم یا سبد و بازده بازار تقسیم بر واریانس بازدههای بازار بدست میآید.

| عدد بتا | تفسیر | ||

|---|---|---|---|

| β > 1 | تغییرات صندوق بیش از تغییرات شاخص و هم جهت با آن بوده |

مثال | بتای صندوق = 1.۵ (یعنی میزان ریسک بیشتر از شاخص بازار است) اگر شاخص بازار % ۱۰۰ رشد کند،صندوق %۱۵۰ رشد میکند. اگر شاخص بازار % ۱۰۰ افت کند،صندوق % ۱۵۰ افت میکند. |

| β = 1 | تغییرات صندوق برابر با تغییرات شاخص و هم جهت با آن بوده |

مثال | بتای صندوق =۱ (یعنی میزان ریسک برابر با شاخص بازار است) اگر شاخص بازار % ۱۰۰ رشد کند، صندوق هم % ۱۰۰رشد میکند. اگر شاخص بازار % ۱۰۰ افت کند، صندوق هم % ۱۰۰افت میکند. |

| ۰ < β < 1 | تغییرات صندوق کمتر از تغییرات شاخص و هم جهت با آن بوده |

مثال | بتای صندوق = 0.۶ (یعنی میزان ریسک کمتر از شاخص بازار است) اگر شاخص بازار % ۱۰۰ رشد کند،صندوق %۶۰ رشد میکند. اگر شاخص بازار % ۱۰۰ افت کند،صندوق %۶۰ افت میکند. |

| β = 0 | تغییرات صندوق هیچ ارتباطی با تغییرات شاخص ندارد | ||

| ۰ > β > -1 | تغییرات صندوق کمتر از تغییرات شاخص و عکس آن بوده |

مثال | بتای صندوق = 0.۶- (یعنی میزان ریسک کمتر از شاخص بازار است) اگر شاخص بازار % ۱۰۰ رشد کند،صندوق % ۶۰ افت میکند. اگر شاخص بازار % ۱۰۰ افت کند، صندوق % ۶۰ رشد میکند. |

| β = -۱ | تغییرات صندوق برابر با تغییرات شاخص و عکس آن بوده |

مثال | بتای صندوق = 1- (یعنی میزان ریسک برابر با شاخص بازار است) اگر شاخص بازار % ۱۰۰ رشد کند،صندوق % ۱۰۰افت میکند. اگر شاخص بازار % ۱۰۰ افت کند، صندوق % ۱۰۰رشد میکند. |

| β < -1 | تغییرات صندوق بیشاز تغییرات شاخص و عکس آن بوده |

مثال | بتای صندوق = 1.۵- (یعنی میزان ریسک بیشتر از شاخص بازار است) اگر شاخص بازار % ۱۰۰ رشد کند،صندوق % ۱۵۰ افت میکند. اگر شاخص بازار % ۱۰۰ افت کند، صندوق % ۱۵۰ رشد میکند. |

2 پاسخ

خدا خیرتون بده یه نکته ای رو گفتید که اندازه یه گنجه ۱ ساله تو بورسم کسال بوس و تحلیل بنیادی و تکنیکالو … رفتم ولی باز نمیفهمیدم چرا با این همه تحلیل بازم انتخابم اشتباه در میاد و ضرر میکنم .

این نکته ای که شما گذاشتید واقعا مثل شاه کلیده

مرسی بابت مطابل مفید تون

سلام سپاس از توجه شما