اگر شما تازه وارد بازار بورس شده باشید احتمالاً با برخی اصطلاحات حرفه ای ها مثل استفاده از اندیکاتورها و اسلایتورها برای تعیین نقاط ورود و خروج از سهم بر خورده اید. در ادامه به بررسی و معرفی اندیکاتورهای مهم تحلیل تکنیکال خواهیم پرداخت با ما همراه باشید.

اندیکاتورها در واقع شاخص های تعقیب کننده رفتار و روند سهم ها هستند که معامله گران با تحلیل آنها می توانند از نظر تکنیکالی، نقاط خرید یا فروش به موقع سهم را تشخیص دهند. تعریف اندیکاتور با توجه به درک هر فرد از موقعیت سهم آزاد است و هر فرد می تواند یک اندیکاتور به نام خود ثبت کند اما نکته ای که برخی از اندیکاتورهای معروف را از سایرین متمایز کرده، درجه دقت آنها و هماهنگی و انطباق پذیری آن با سایر ابزارهای تحلیل تکنیکال است.

۴مورد از بهترین نرمافزارهای تحلیل تکنیکال جهت تحلیل بازار سرمایه ایران

اندیکاتورها به طور کلی به سه دسته اصلی تقیسم می شوند:

روند (trend) : که برای تشخیص روند به کار می روند.

اسیلاتور ها (oscillator) : که از آنها برای هشدار های فشار خرید و فروش و شناسایی روند استفاده می شود.

حجم ها (volume) : اندیکاتورهایی هستند که معیار اصلی محاسبات آنها حجم است و قدرت روند را نشان می دهند.

فرمول های به دست آوردن اندیکاتور های مختلف بر اساس حجم معاملات، تعداد معاملات، قیمت و بسیاری فاکتورهای دیگر است که در بازه های زمانی مختلف با استفاده از محاسبات سنگین ریاضی به دست می آید.

کاربرد اندیکاتور ها در تحلیل تکنیکال

از اندیکاتور ها بیشتر برای تعیین روند سهام استفاده می شود اما نکته ای که باید به آن توجه کرد این است که اندیکاتور همواره عقب تر از معاملات و قیمت سهام است چرا که به داده های آماری برای به دست آوردن فرمول نهایی نیاز است که پس از پایان روز معاملاتی به دست می آید اما با توجه به تکرار الگوهای مختلف، بعضاً می توان با استفاده از آنها، به پیش بینی رفتار سهم یا بازار در آینده نزدیک پرداخت.

اما به خاطر داشته باشید اندیکاتورها معمولاً چیزی را برای ما پیش بینی نمی کنند چون گذشته نگر هستند و نه آینده نگر. از این شاخص ها برای تایید گرفتن در معاملات استفاده می شود و نه پیش بینی٬ هیچ وقت از اندیکاتور های برای پیش بینی استفاده نکنید.

تفسیر و پیش بینی رفتار سهم در آینده بر عهده معامله گر است و اندیکاتور تنها به او کمک می کند تا گذشته سهم را در یک شکل شماتیک بررسی کند و آنگاه تریدر می تواند دست به خرید یا فروش سهامش بزند و تنها ابزاری کمکی برای تصمیم گیری خرید یا فروش است و نمی توان از آنها به عنوان معیارهای قطعی برای سرنوشت یک سهم یاد کرد.

از اندیکاتورهای معروف می توان برای تحلیل تکنیکال بازارهای مختلف از جمله بازار طلا، ارز، نفت، بورس نیز استفاده کرد اما باید به این نکته توجه داشته باشید که هر یک ویژگی های خاص خود را در بازار مذکور خواهند داشت.

در بسیاری از موارد معامله گران کوتاه مدت یا اصطلاحاً نوسان گیر ها با استفاده از اندیکاتورها، توانسته اند سودهای مناسبی برای خود ذخیره کنند.

بیشتر بخوانید ویژگیهای یک تریدر موفق چیست و خط مشی یک تریدر باید چگونه باشد؟

تنظیم بازه های زمانی برای اندیکاتورها

اندیکاتورها در بازه های زمانی مختلف قابل تنظیم هستند و هر چه در بازه های زمانی کوتاه تر به رفتار آنها توجه کنید، به تغییر قیمت حساس تر هستند و واکنش سریعتری از خود نشان می دهند و همین عامل باعث افزایش نرخ خطا در بازه های زمانی کوتاه اندیکاتورها می شود.

با رصد اندیکاتورها در بازه های زمانی بلند مدت تر، تاخیر آن نسبت به تغییرات قیمت کمتر می شود و معامله گران می توانند با اطمینان بیشتری نسبت به ادامه روند یا تغییر روند سهم تصمیم گیری کنند.

تنظیمات اندیکاتور در حالت بلند مدت و کوتاه مدت

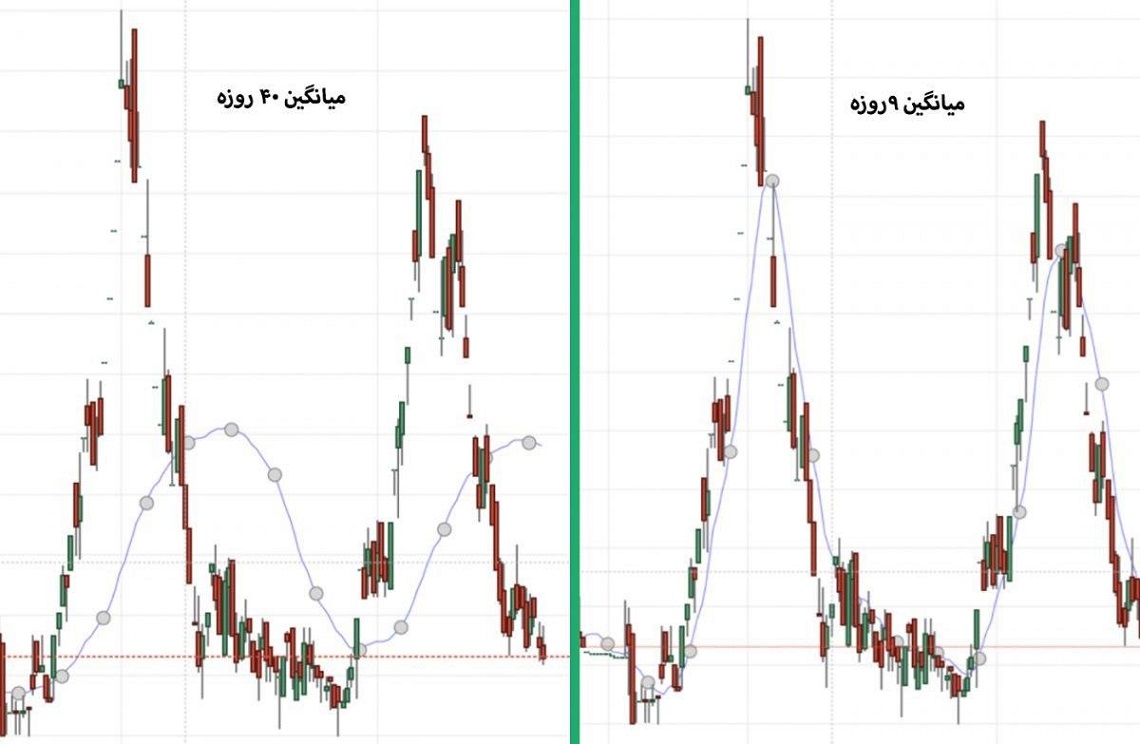

برای مثال در تصویر زیر نمودار سهم وپست را با دو میانگین متحرک ۹ روزه و ۴۰ روزه مشاهده میکنید. در این تصویر به خوبی می توانید تفاوت این دو میانگین را درک کنید.

پرکاربرد ترین و معروف ترین اندیکاتورها

برخی از مهمترین و پرکاربردترین اندیکاتورهای بورسی عبارتند از اندیکاتور میانگین متحرک، مک دی، شاخص قدرت نسبی یا RSI و باندهای بولینگر، استوکاستیک که در ادامه به توضیح مختصر برخی از آنها می پردازیم.

هم چنین بخوانید: سیگنال دهی در بورس به چه معناست؟

۳ تا از معروفترین اندیکاتور های نوسان نما عبارتند از:

- اندیکاتور شاخص قدرت نسبی (RSI)

- اندیکاتور استوکاستیک (Stochastics)

- اندیکاتور مکدی (MACD)

استوکاستیک (Stochastics)

این اندیکاتور محدودهای و برگشتی است و سرعت حرکت قیمت را به ما نشان میدهد. گسترش این اندیکاتور نشاندهنده قدرت قیمت بوده و هرچه محدودتر و باریکتر باشد، کاهش حرکت را شاهد خواهیم بود.

اندیکاتور RSI یا شاخص قدرت نسبی

با استفاده از این اندیکاتور می توان قدرت روند و میزان بیش خریدی یا بیش فروشی یک سهم را تشخیص داد. در واقع این اندیکاتور مشخص می کند آیا خریدارن قوی تر هستند و یا فروشندگان.

اندیکاتور MACD

این اندیکاتور مربوط به تعقیب روند و مقدار حرکت است. بالا بودن آن روندی صعودی و قوی را به ما نشان میدهد و متعاقبا پایین بودنش نیز بیانگر روندی نزولی و قوی است. خطوط متقاطع این اندیکاتور سیگنال محل خرید و فروش را ارسال میکنند. باید زمانی از این اندیکاتور استفاده شود که اندیکاتور ADX سیگنال سناریوی روند را صادر کرده باشد.

اندیکاتور MACD برای شناسایی روند و برگشت روند، فیلتر خوبیست و برای ورود و خروج از معامله اطمینان بخش است.

میانگین متحرک

میانگین متحرک یا مووینگ اوریج در واقع روند تغییرات قیمتی یک سهم در بازه های زمانی بلند مدت را نشان می دهد و با توجه به درجه شیب می توان به سرعت رشد یا افت قیمت سهم پی برد. در واقع این اندیکاتور میانگینی از داده های بازار در بازهی زمانی خاص میباشد.

باند بولینگر

باند بولینگر حرکت قیمت سهام را محاسبه میکند و مرز نسبی از سقف و کف قیمت را فراهم میکند. باند بولینگر یکی از اندیکاتورهای روند نما است که برای سنجش نوسانات استفاده میشود و عرض آن به ما نوسان موجود را نشان میدهد. در صورتی که قیمت بیش از اندازه افزایش یابد و در باند بیرونی قرار گیرد نشان دهنده روند قوی است و میتواند سیگنال برگشتی را صادر کند.

سه قسمت اصلی این اندیکاتور عبارتند از: میانگین متحرک ساده، باند بالایی و باند پایینی.