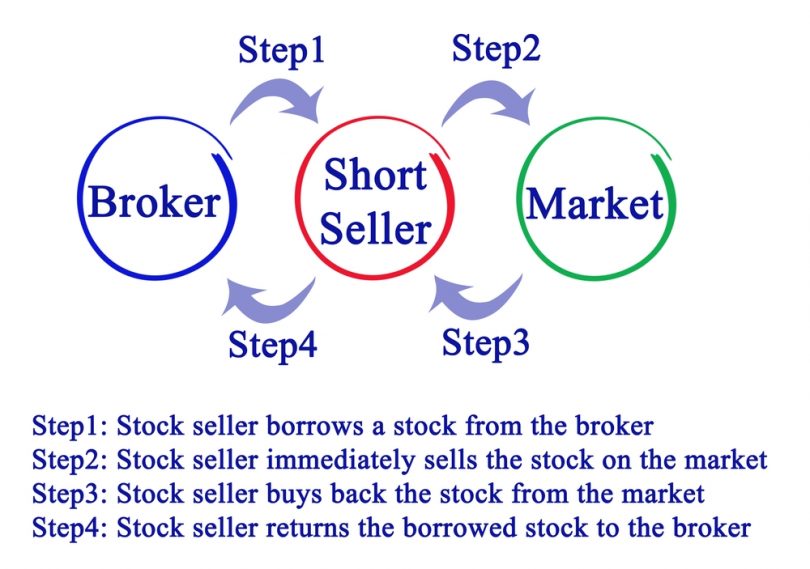

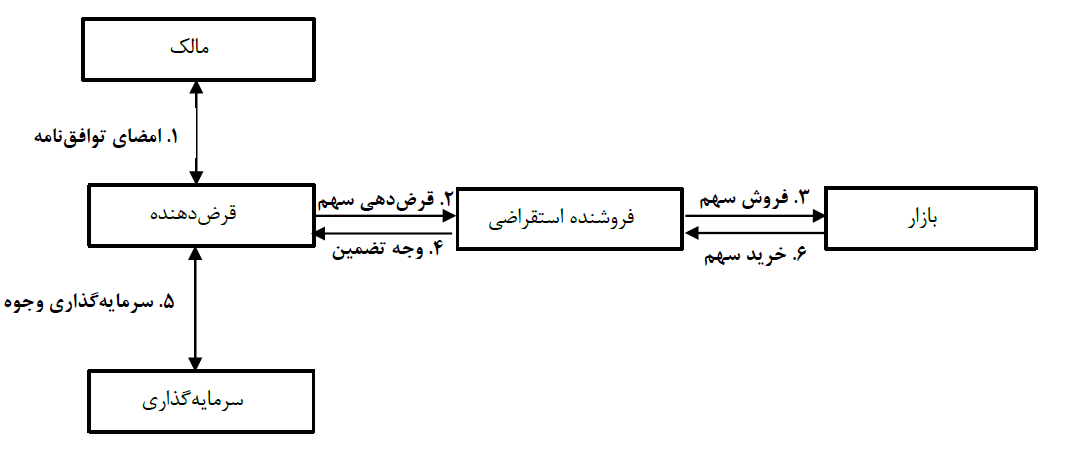

در مدل متعارف جهانی، رابطه بین فروشنده و مالک اوراق بهادار به شکل استقراض تعریف شده است، به این صورت که فروشنده با قرض نمودن اوراق بهادار از مالک و پرداخت بهره از پیش توافق شده، به فروش اوراق بهادار در بازار و پیادهسازی استراتژی معاملاتی خود اقدام مینماید. برای انجام فروش تعهدی، متقاضی باید با مشاهده اطلاعات سهام موجود جهت فروش تعهدی، در صورت وجود سهم مدنظر اقدام به فروش نماید. در هنگام فروش، متقاضی باید وجه تضمین اولیه معامله را در حساب خود نزد کارگزار پرداخت نموده باشد.

معاملات فروش تعهدی در بورس

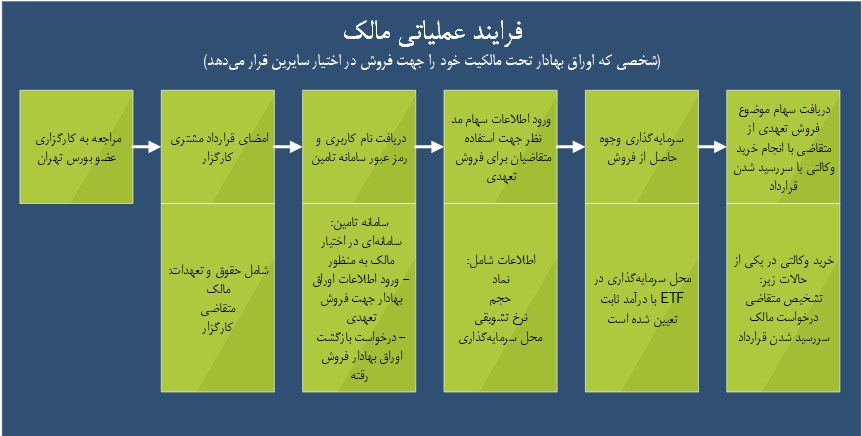

فرایند عملیاتی مالک: مالک اوراق بهادار به منظور اعلام مشخصات اوراق خود به بازار جهت فروش تعهدی توسط متقاضیان و سرمایهگذاری وجوه حاصل باید فرایند زیر را را طی نماید:

از چه طریق میتوان معاملات فروش تعهدی انجام داد؟

برای انجام معاملات فروش تعهدی، از طریق سامانه آنلاین سهام میتوانید اقدام کنید. اشخاصی که دارای کد بورسی (کد سهامداری) از کارگزاری مجاز هستند، قادرند اقدام به فروش تعهدی نمایند.

درباره فروش استقراضی در بورس و سازو کار آن بیشتر بدانید.

به منظور فعال شدن دسترسی افراد به فروش تعهدی، مالکان و متقاضیان باید قرارداد مربوط به فروش تعهدی را امضا کنند و بعد از امضای قرارداد، دسترسی فروش تعهدی برای متقاضیان از طریق سامانه آنلاین سهام فعال خواهد شد.

توجه داشته باشید که در این صورت نیازی به کد بورسی جدید برای انجام معاملات فروش تعهدی نیست.

استفاده از سامانه تأمین برای فروش تعهدی

مالکان سهام برای اینکه سهام خود را برای فروش تعهدی در اختیار متقاضیان قرار دهند، باید در ابتدا وارد سامانه تأمین شده و اقدامات زیر را انجام بدهند.

۱- ثبت نماد و حداکثر تعداد سهامی که میخواهند در اختیار متقاضیان قرار دهند.

۲- تعیین دوره تنفس (مدتزمانی که مالک حق ندارد درخواست تسویه نهایی فروش تعهدی را صادر نماید.)

۳- تعیین اینکه وجوه حاصل از فروش تعهدی چگونه سرمایه گذاری شود (سپرده بانکی یا صندوقهای قابل معامله).

۴- تعیین نرخ تشویقی جهت جذب متقاضیان

نکته: نرخ تشویقی توسط مالک، جهت تشویق متقاضیان برای معاملات فروش تعهدی، تعیین میشود. روز تسویه قرارداد فروش تعهدی، به میزان نرخ تشویقی از سود حاصل از سرمایهگذاری وجه فروش تعهدی، به متقاضی پرداخت میشود.

مالکان چگونه وارد سامانه تأمین می شوند؟

پس از امضای قرارداد فروش تعهدی توسط مالکان، در سامانه آنلاین کارگزاری مورد نظرشان، تب سامانه تأمین فعال خواهد شد. مالکان بعد از ورود به سامانه مورد نظر میتوانند با انتخاب تب سامانه تامین، وارد آن بشوند.

توجه داشته باشید مالکان میتوانند در قسمت نمای بازار، نمادهای قابل معامله از طریق فروش تعهدی را ملاحظه کنند. همچنین مالکان با انتخاب نماد، میتوانند اقدام به ثبت درخواست فروش تعهدی کرده و سهام خود را برای فروش تعهدی در اختیار متقاضیان قرار دهند.

قبل از انجام معاملات فروش تعهدی:

🔹ابتدا نمادهای مجاز قابل فروش به شکل تعهدی توسط بورس تعیین خواهد شد.

🔹سپس در این نمادها اشخاصی که تمایل دارند سهام خود را جهت فروش در اختیار سایرین قرار دهند (اشخاص مالک) مشخصات این سهام (نماد، تعداد، دوره تنفس، نرخ تشویقی) را در بخشی که بدین منظور در حساب آنلاین شرکتهای کارگزاری ایجاد شده، وارد مینمایند.

🔹 متقاضی انجام فروش، اطلاعات موضوع بند قبل را در بخش فروش تعهدی از حساب آنلاین خود مشاهده نموده و در صورت تمایل اقدام به فروش سهام مدنظر مینماید.

⚪ توجه داشته باشید اگر هیچ مالکی سهام خود جهت فروش به بازار اعلام نکند، متقاضیان نیز به سهامی جهت فروش دسترسی نخواهند داشت.

فرآیند انجام معاملات فروش تعهدی:

- متقاضی به وکالت از مالک (و به نام مالک) سهم را در بازار به فروش میرساند.

- متقاضی منتظر میماند تا سهم کاهش یابد.

- متقاضی سهم را به وکالت از مالک (و به نام مالک) از بازار خریداری میکند.

- پس از بازگرداندن سهم به مالک، مابهالتفاوت بین قیمت خرید و فروش بهعنوان سود متقاضی به متقاضی داده میشود

نکته: چنانچه پیشبینی متقاضی، برای کاهش قیمت سهم صحیح نباشد و قیمت سهم در بازار افزایش یابد. آنگاه متقاضی میبایست سهم را باقیمت بالاتر ازآنچه فروخته است، از بازار خریداری نماید و به صاحب آن بازگرداند. در این شرایط متقاضی متحمل زیان میشود.

درباره انجام فروش استقراضی در بورس بیشتر بدانید.

مثال فروش تعهدی و فروش استقراضی در بورس

فرض کنید که قیمت سهم x در بازار ۳۰۰۰ تومان است و شما با استفاده از اندیکاتورها، تحلیل تکنیکال، تابلوخوانی و بازار خوانی پیش بینی میکنید که قرار است قیمت این سهم در آینده کاهش یابد. در این حالت میتوانیم با استفاده از معاملات فروش استقراضی در بازار سرمایه سود کسب کنیم.

- در ابتدا فرض کنید که ۵۰۰۰ سهم x را از یکی از سهامداران استقراض میکنیم.

- در گام دوم ۵۰۰۰ سهم x را با قیمت ۳۰۰۰ تومان در بازار می فروشیم. ( فروش تعهدی )

- در گام سوم منتظر میمانیم تا قیمت بطور مثال ۲۰۰ تومان کاهش یابد.

- در گام بعدی و بعد از کاهش قیمت ۵۰۰۰ سهم را به قیمت ۲۸۰۰ تومان خریداری میکنیم.

- در گام آخر ۵۰۰۰ سهمی را که قبلا قرض گرفته ایم، پس می دهیم و مبلغ باقیمانده حاصل از این خرید و فروش به عنوان سود در این معامله شناسایی می کینم. سود حاصل از این معامله به صورت زیر محاسبه می شود.

۵۰۰۰*(۳۰۰۰-۲۸۰۰) = تعداد سهم* ( قیمت خرید – قیمت فروش)

البته در محاسبات مربوط به سود و زیان باید خواب سرمایه و کارمزد معاملات را نیز در نظر گرفت.

وجه تضمین پرداختی و وجه تضمین لازم

در روزهای پس از انجام فروش تعهدی، با توجه به نوسان قیمت پایانی سهم فروش رفته، وجه تضمین لازم و حداقل آن به طور روزانه محاسبه شده و وجه تضمین پرداختی مشتری باید بین این دو مقدار باشد اما در صورتی که :

- وجه تضمین پرداختی از وجه تضمین لازم بیشتر شود، متقاضی میتواند مازاد وجه تضمین را از حساب خود برداشت نماید.

- وجه تضمین پرداختی از حداقل وجه تضمین کمتر شود، اخطاریه افزایش وجه تضمین برای متقاضی صادر شده و او باید یا وجه تضمین جبرانی را به حساب خود واریز نماید و یا با خرید سهم موضوع قرارداد فروش تعهدی، موقعیت خود را ببندد. اگر متقاضی تا یک ساعت مانده به انتهای جلسه معاملاتی بعد از دریافت اخطاریه، اقدام لازم را انجام ندهد، کارگزار موقعیت او را خواهد بست.

معاملات فروش تعهدی و خرید وکالتی

معاملات فروش تعهدی و خرید وکالتی در کد معاملاتی مالک اوراق بهادار انجام میشود، ولی هزینههای معاملات فروش تعهدی و خرید وکالتی بر عهده متقاضی (فروشنده اوراق) است که همزمان با انجام معاملات از متقاضی اخذ میشود.

معاملات فروش تعهدی و خرید اعتباری

فروش تعهدی اوراق بهادار با خرید اعتباری در صورتی با موافقت کارگزار اعتباردهنده مجاز است که در زمان ثبت سفارش فروش تعهدی، حساب تضمین مالک نزد کارگزار حداقل دو برابر بدهی تجاری وی باشد.

توجه داشته باشید در هر زمان که این عدد کمتر از یک و نیم برابر بدهی تجاری شود، کارگزار موظف است نسبت به تسویه نهایی قرارداد فروش تعهدی به میزانی که این نسبت به مقدار دو برابر بدهی تجاری مالک برسد، اقدام نماید.

درخواست مالک برای صندوقهای سرمایهگذاری قابل معامله با درآمد ثابت

در سازوکار فروش تعهدی مالک میتواند از محل وجوه حاصل از فروش تعهدی توسط متقاضی، سرمایهگذاری در سپرده بانکی و خرید واحدهای سرمایهگذاری صندوقهای سرمایهگذاری قابل معامله با درآمد ثابت را از کارگزار درخواست نماید.

از این رو صندوقهای سرمایهگذاری با درآمد ثابت میتوانند با طی مراحل پذیرش در بورس، به صندوق ETF تبدیل شده و از این فرصت برای فروش واحدهای سرمایهگذاری خود استفاده نمایند.

نحوه محاسبه میزان وجه تضمین برای سازوکار فروش تعهدی

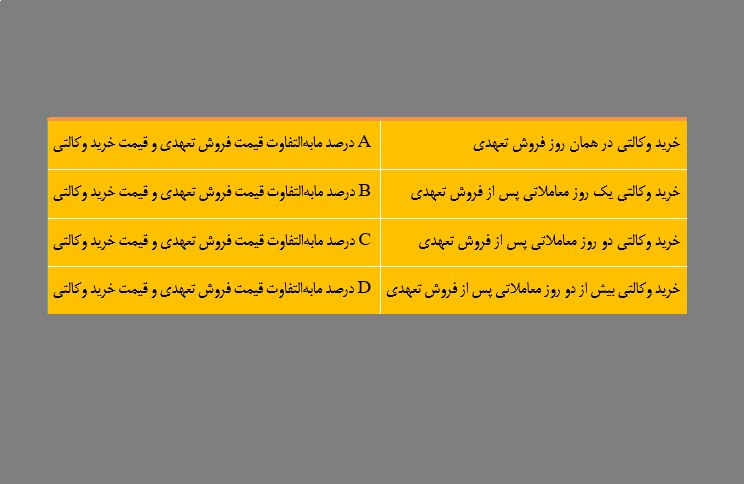

نحوه محاسبه میزان وجه تضمین برای سازوکار فروش تعهدی در تصویر زیر نشان داده شده است. شرکت سپردهگذاری، ضرایب A و B ذکرشده در این جدول را به همراه نسبت حداقل وجه تضمین تعیین میکند.

در صورتی که تسویه نهایی با نظر و خواست متقاضی صورت گیرد، وی موظف است مطابق جدول زیر درصدی از مابهالتفاوت قیمت فروش تعهدی و قیمت خرید وکالتی را به شرط بیشتر بودن قیمت فروش تعهدی از قیمت خرید وکالتی، به مالک پرداخت نماید.

مشخصات قراردادهای معاملات فروش تعهدی در بورس

🔵 نمادهای قابل فروش به شکل تعهدی توسط هیات مدیره بورس تعیین شده و به بازار اطلاعرسانی خواهد شد.

🔵 سررسید قراردادهای فروش تعهدی با توجه به فراهم نمودن امکان فعالیت متقاضیان با دید میانمدت و بلندمدت و به احتمال زیاد بیش از ۶۰ روز کاری خواهد بود. تاریخ سررسید برای هر فرد از تاریخ انجام فروش تعهدی برای هر موقعیت محاسبه میشود.

🔵 نوع سفارشهای فروش تعهدی به شکل انجام و ابطال (Fill&Kill) و نوع سفارشهای خرید وکالتی به شکل روز (Day) یا انجام و ابطال (Fill&Kill) میباشد.

🔵 خسارت نکول: زمانی که مالک درخواست بازگرداندن سهام خود را به متقاضی اعلام نموده و همچنین در سررسید قرارداد، اگر به هر دلیلی غیر از توقف نماد، قرارداد فروش تعهدی به شکل نقدی تسویه شود، متقاضی باید خسارت نکول به مالک پرداخت نماید.

میزان خسارت به شکلی تعیین میشود که متقاضی به احتمال بالا اقدام به خرید وکالتی نموده و در غیر این صورت، مالک بتواند با تحمل زیان کمتر، در روزهای معاملاتی بعدی نسبت به خرید سهام از دست رفته اقدام نماید.

🔵حداکثر موقعیت باز فروش در سطح نماد: برای هر نمادی که جهت انجام معاملات فروش تعهدی از سوی بورس مجاز شمرده میشود، میزان مشخصی از موقعیتهای باز فروش تعیین شده که انجام فروش تعهدی بیش از این میزان روی نماد مذکور امکانپذیر نیست. این حجم به شکل درصدی از سهام شناور آزاد نماد مربوطه تعیین خواهد شد.

🔵 حداکثر موقعیت باز ایجاد شده در هر روز معاملاتی: در هر روز معاملاتی میزان مشخصی از معاملات هر نماد میتواند به شکل تعهدی انجام شود. این سقف بر اساس درصدی از میانگین حجم معاملات هر نماد در بازه زمانی مشخص تعیین میشود.

🔵وجه تضمین اولیه: متقاضی در هنگام ارسال سفارش فروش تعهدی باید به اندازه وجه تضمین اولیه + هزینههای معاملاتی در حساب فروش تعهدی خود نقدینگی داشته باشد. وجه تضمین اولیه در حدود ۳۰ درصد ارزش سفارش و هزینههای معاملاتی مشابه هزینههای معاملات عادی خواهد بود.

🔵 دوره تنفس: مالک در دوره تنفس نمیتواند بازگرداندن سهام خود را از متقاضیانی که اقدام به فروش سهام نمودهاند درخواست نماید. از این رو سرمایهگذاران به فروش قراردادهایی که دوره تنفس طولانیتری دارند تمایل بیشتری خواهند داشت. زیرا در این قراردادها ریسک درخواست بازگرداندن سهام توسط مالک کمتر بوده و سرمایهگذار میتواند به استراتژی معاملاتی خود پایبند باشد.

دوره تنفس توسط مالک تعیین شده و به شکل تعداد روزهای کاری از تاریخ فروش تعهدی در سیستم وارد میشود. به عنوان مثال اگر تعداد روزهای دوره تنفس یک قرارداد توسط مالک ۲۰ روز ثبت شود به این معناست که متقاضی از تاریخ انجام فروش تعهدی به مدت ۲۰ روز کاری بعد قطعا درخواستی از سوی مالک جهت بازگرداندن سهام دریافت نخواهد کرد.

نحوه فعالیت مشتریان اعتباری برای انجام معاملات فروش تعهدی:

برای انجام معاملات فروش تعهدی، حساب متقاضی نزد کارگزار از حساب معاملات عادی اوراق بهادار مجزا است. متقاضی به هنگام واریز وجوه به حساب خود نزد کارگزاری، میتواند انتخاب نماید که وجه واریزی در حساب عادی یا حساب فروش تعهدی در نظر گرفته شود.

انتقال این وجوه بین حسابها و نیز برداشت آن در صورت وجود مانده مثبت امکانپذیر میباشد. از این رو مشتریان اعتباری میتوانند بدون توجه به حساب معاملات عادی سهام خود، با واریز وجه به حساب فروش تعهدی، وجه تضمین لازم را برای انجام معاملات فروش تعهدی تامین نمایند.

تخصیص اعتبار از سوی شرکت کارگزاری برای تامین وجوه تضمین مجاز نیست. مشتریان اعتباری که قصد دارند به عنوان مالک در سازوکار فروش تعهدی فعالیت نمایند باید بدهکاری ایشان به کارگزار کمتر از ۵۰ درصد حساب تضمین آنها باشد.

مشخصات سفارشهای فروش تعهدی:

🔵 در آغاز به کار سازوکار فروش تعهدی تعداد ۵ نماد جهت انجام معاملات معرفی شده و سپس به تدریج تعداد نمادها افرایش خواهد یافت.

🔵 قیمت هر سفارش فروش تعهدی میتواند حداکثر ۰.۵ درصد از قیمت آخرین معامله نماد فاصله داشته باشد.

🔵 اگر آخرین قیمت نماد به زیر منفی ۳ درصد نسبت به قیمت پایانی روز قبل کاهش یابد، امکان ارسال سفارش فروش تعهدی جدید روی نماد مذکور وجود نخواهد داشت.

🔵 اگر شاخص کل یا شاخص هموزن بیش از ۱.۵ درصد کاهش یابد، امکان ارسال سفارش فروش تعهدی جدید در سطح بازار وجود نخواهد داشت.

🔵 سهامداران عمده شرکتها که بیش از ۵ درصد سهام را در اختیار دارند و اشخاصی که دارنده اطلاعات نهانی محسوب میشوند، امکان انجام فروش تعهدی را نخواهند داشت. ایفای نقش مالک برای این اشخاص بلامانع است.

بیشتر بدانید: کدام نمادهای بورسی فروش تعهدی می شوند

نکات کلی اطلاعیههای فروش تعهدی:

روز و ساعت ورود هر سفارش:

سفارش فروش تعهدی فقط در زمان انجام معاملات پیوسته (۹ تا ۱۲:۳۰) و در صورت مجاز بودن نماد قابل ارسال است. بنابراین در مواقعی که سهم در حال بازگشایی (مجاز-محفوظ) است، امکان ارسال سفارش فروش وجود ندارد.

سفارش خرید وکالتی در شرایط بازگشایی سهام و یا پیشگشایش بازار (۸:۳۰ تا ۹) نیز قابل ارسال است یعنی از ساعت ۸:۳۰ تا ۱۲:۳۰.

نوع سفارش فروش تعهدی و خرید وکالتی:

نوع سفارش فروش تعهدی به شکل Fill&Kill و نوع سفارش خرید وکالتی Day و Fill&Kill است.

سفارش خرید وکالتی تنها برای بستن موقعیتهای باز فروش استفاده میشود.

توجه داشته باشید که حداقل تعداد سهام قابل فروش تعهدی و خرید وکالتی ۱ سهم است.

قیمت سفارش:

قیمت سفارش فروش تعهدی حداکثر میتواند ۰.۵ درصد از قیمت آخرین معامله فاصله داشته باشد. ولی محدودیت قیمت سفارش خرید وکالتی مشابه محدودیتهای خرید عادی میباشد.

ممنوعیت فروش تعهدی:

ارسال سفارش فروش تعهدی در دامنه نوسان ۵+ تا ۳- امکانپذیر است. همچنین در روزهایی که شاخص کل بیش از ۲ درصد و یا شاخص کل هم وزن بیش از ۱.۵ درصد منفی باشند فروش تعهدی در کل بازار ممنوع میباشد.