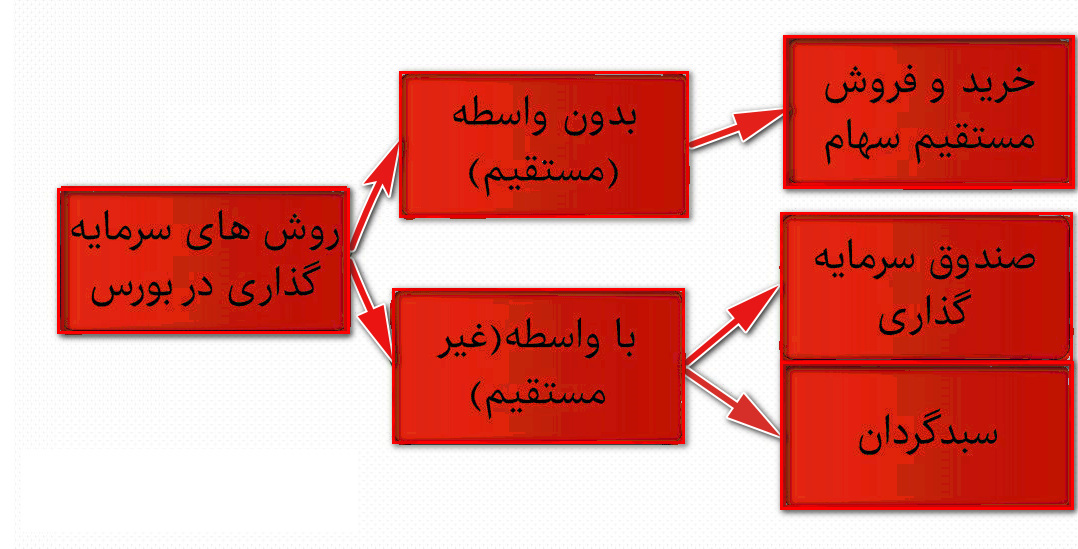

هدف از انتشار این مطلب بررسی انواع روش های سرمایه گذاری در بورس در بازار بورس می باشد. روش های مختلف سرمایه گذاری در بورس به ۲ روش مستقیم و غیر مستقیم انجام می شود. در ادامه بر شرح کامل این روش ها و همچنین مزایا و معایب آن می پردازیم.

معرفی انواع روش های سرمایه گذاری در بورس

اگر شما اطلاعات و وقت کافی و تجربه کافی در این زمینه دارید می توانید از روش مستقیم و اگر اطلاعات و زمان کافی در این باره ندارید باید از روش غیر مستقیم استفاده کنید.

در روش غیر مستقیم ، فرد سرمایه گذار مدیریت سرمایه خود را به دست افراد حرفه ای با مهارت و دانش مالی بالا برای تحلیل گزینه های مختلف سرمایه گذاری می سپارد، که آرامش اطمینان بیشتری نسبت به روش مستقیم دارد.

سرمایهگذاری مستقیم در بورس

منظور از روش مستقیم این است که سرمایه گذار با افتتاح حساب نزد کارگزاری ها به صورت مستقیم اقدام به خرید و فروش سهم کند. در سرمایهگذاری مستقیم شما با مراجعه به صورت تلفنی و یا از طریق اینترنت میتوانید ضمن رصد بازار اقدام به خرید و فروش سهام شرکتهای حاضر در بورس کنید.

برای این روش حرفهای بودن در بازار سرمایه و شناخت کافی از سازوکار بورس و ابزارهای معاملهگری ضروری و تسلط بر تحلیل تکنیکال و تحلیل بنیادی ضروری است. افراد غیرحرفهای نباید در به روش مستقیم، سرمایه گذاری کنند چون ، ریسک و چالشهای حضور در بورس را افزایش میدهد.

در ابتدا پس از کسب اطلاعات لازم و مهم در ارتباط با نحوه خرید و فروش سهام برای سرمایه گذاری در بورس اولین قدم دریافت کد معاملاتی از کارگزاری هاست. نمی توان بدون مراجعه به کارگزاری رسمی و دریافت کد معاملاتی در بورس، خرید و فروش سهام انجام دهد.

کارگزاری: در ابتدا باید بدانید کارگزاران اشخاصی حقیقی یا حقوقی هستند که نقش واسطه بین خریدار و فروشنده را در بازار بورس دارند و نقش آنها وظیفه یافتن خریدار برای فروشنده و فروشنده برای خریدار را برعهده دارند.

خرید و فروش سهام شرکت های بورسی در بازار، فقط توسط کارگزاران رسمی سازمان بورس اوراق بهادار امکان پذیر است. اما وظایف کارگزار چیست؟

بیشتر بخوانید: تفاوت های اصلی دیدگاه سرمایه گذاران حقیقی و حقوقی

وظایف کارگزار

- انجام معاملات

- اداره حساب سرمایه گذاری اشخاص

- مشاوره و راهنمایی و معرفی شرکت برای پذیرش در بورس و…

در روش سرمایه گذاری مستقیم در بورس ، خرید و فروش سهم به سه روش حضوری، اینترنتی و آنلاین امکان پذیر است که در ادامه به شرح آنها می پردازیم.

سرمایه گذاری در بورس حضوری

خرید سهام بصورت حضوری

یکی از راه های سرمایه گذاری مستقیم خرید و فروش سهام بصورت حضوری می باشد که در قسمت خرید شخص سرمایه گذار برای خرید سهام با ارائه مدرک شناسایی شامل اصل کارت ملی و شناسنامه و فیش وجه واریزی به حساب کارگزاری به تکمیل فرم دستور خرید اقدام می کند.

در صورتی که کارگزار بتواند سفارش خرید را انجام دهد، بعد از انجام معامله، برگه سپرده سهام صادر می شود و سرمایه گذار می تواند با مراجعه به کارگزاری و ارائه رسید خرید، برگه سپرده را دریافت کند.

فروش سهام بصورت حضوری

سرمایه گذاری در بورس اینترنتی

سرمایه گذاری در بورس آنلاین

یکی دیگر از روش های سرمایه گذاری در بورس خرید و فروش آنلاین می باشد. با گسترش فناوری اطلاعات امروزه سرمایه گذاران بدون مراجعه به کارگزاری قادر به خرید و فروش سهام می باشند.

جذابیت این روش به حدی می باشد که بعد از چند سال از راه اندازی این سامانه در بورس ایران، در حال حاضر تعداد زیادی از سهامداران از این روش برای خرید و فروش سهام استفاده میکنند که این جذابیت می تونه در سرعت عمل در خرید و فروش، حذف محدودیت های زمانی و مکانی سرمایه گذاران، کاهش اختلافات احتمالی بین مشتری و کارگزار و نقل و انتقال وجوه لازم به صورت الکترونیک باشد.

مشتری پس از دریافت رمز عبور از شرکت کارگزار، به سایت اینترنتی کارگزار مربوطه مراجعه کرده و با تکمیل درخواست خرید و یا فروش به صورت اینترنتی سفارش خود را وارد سامانه میکند.

این روش برای کسانی مفید می باشد که به هر دلیلی در ساعت معاملات قادر به ارسال سفارش در سیستم نیستند و با استفاده روش اینترنتی می تواند سفارش خود را از قبل وارد سامانه کنند.

در این روش، سرمایه گذار جهت ارسال سفارش مستقیما به هسته معاملات متصل می شود. به منظور افتتاح حساب معاملات آنلاین، متقاضی آموزش های لازم را دریافت می کند و پس از اینکه صلاحیت ایشان توسط کارگزاری از طریق اخذ آزمون تایید شد، سرمایه گذرا با انعقاد قرارداد و دریافت نام کاربری و رمز عبور به سیستم معاملات آنلاین دسترسی می یابد. ارسال سفارش توسط سامانه معاملات آنلاین از ساعت ۸:۳۰ الی ۱۲:۳۰ امکان پذیر است.

سرمایه گذاری غیرمستقیم در بورس

همانطور که تا این بخش از مقاله بارها به آن اشاره شده یکی از روش های سرمایه گذاری در بورس روش غیر مستقیم می باشد که این نوع از سرمایه گذاری مناسب اشخاصی است که به دلایلی فرصت، اطلاعات و یا مهارت کافی را برای بررسی و تحلیل و خرید و فروش سهام ندارند.

به این دسته از افراد توصیه می شود که به صورت غیرمستقیم در بورس سرمایه گذاری نمایند که در این روش، فرد سرمایه گذار مدیریت سرمایه خود را به دست افرادی حرفه ای می سپارد که هم مهارت و دانش مالی بالایی دارند و هم بیشتر وقتشان را مستقیما صرف بررسی تحلیل گزینه های مختلف سرمایه گذاری می کنند. در نتیجه سرمایه شما توسط یک تیم حرفه ای مدیریت می شود.

انواع سرمایه گذاری غیر مستقیم در بورس

در حال حاضر دو روش برای سرمایه گذاری به صورت غیر مستقیم در بورس وجود دارد که شامل

- سرمایه گذاری از طریق صندوق های سرمایه گذاری

- سرمایه گذاری با استفاده از شرکت های سبدگردان

هرکدام از این روش ها مزایا و معایب خودشان را دارند. در ادامه درباره این روش ها بیشتر توضیح خواهیم داد.

سرمایه گذاری در صندوق های سرمایه گذاری

صندوق های سرمایه گذاری که اغلب توسط کارگزاران رسمی بورس تاسیس می شود، تحت نظارت سازمان بورس و با مدیریت افراد متخصص، فعالیت کرده و وجوهی را که سرمایه گذاران در اختیار آن ها قرار می دهند، در سبد متنوعی از سهام و سایر اوراق بهادار سرمایه گذاری می کنند.

بنابراین، بازده مناسب تری را نصیب سرمایه گذاران می کند و ریسک سرمایه گذاری در بورس را برای غیرحرفه ای ها، کاهش می دهند.

هنگامی که شما در یک صندوق سرمایه گذاری مشترک ،سرمایه گذاری می کنید، سرمایه شما بخشی از کل سرمایه صندوق خواهد شد در نتیجه هر چقدر صندوق سود یا زیان بدست آورد، شما نیز به نسبت سرمایه خود از کل سرمایه صندوق،در این سود یا زیان سهیم هستید.

این صندوق ها انواع مختلفی دارند که هرکدام از آنها ویژگی های مخصوص به خود را دارند. برای آشنایی بیشتر با صندوق های سرمایه گذاری کلیک کنید.

مزایای سرمایه گذاری در صندوق های سرمایه گذاری

افتتاح یک صندوق سرمایه گذاری چه مزایا و معایبی دارد؟ به طور خلاصه می توان مزایای سرمایه گذاری در صندوق های سرمایه گذاری صبای هدف را بصورت زیر بیان کرد:

- مدیریت حرفه ای دارایی های شما :

نخستین مزیت صندوق سرمایه گذاری این است که سرمایه شما توسط یک تیم حرفه ای و مجرب و آشنا به مسائل مالی و سرمایه گذاری مدیریت خواهد شد.

- کاهش ریسک سرمایه گذاری ها :

روش متنوع سازی باعث کاهش ریسک سرمایه گذاری می شود و صندوق سرمایه گذاری نیز با متنوع سازی سرمایه گذاری های خود ریسک سرمایه گذاری شما را به مقدار قابل توجهی کاهش می دهد.

- نظارت و شفافیت اطلاعاتی :

صندوق های سرمایه گذاری در دوره های مشخصی توسط سازمان بورس و اوراق بهادار، متولی و حسابرس مورد بازرسی قرار می گیرند و تمامی فعالیت های آنان به صورت شفاف اطلاع رسانی می شوند.

- نقد شوندگی بالا :

شما برای فروش واحدهای سرمایه گذاری خود با هیچ مشکلی مواجه نمی شوید. این کار توسط ضامن نقد شوندگی صندوق انجام می شود و شما هرزمان که تصمیم به نقد کردن دارایی خود بگیرید ضامن نقد شوندگی صندوق وظیفه فروش واحدهای سرمایه گذاری و تبدیل به نقد کردن آنها را به عهده می گیرد.

حتما مطالعه کنید : ۱۰ دلیل قانع کننده برای سرمایه گذاری در بورس

معایب صندوق های سرمایه گذاری

سرمایه گذاری در صندوق های سرمایه گذاری مزایای زیادی دارد اما در کنار همه این مزیت ها معایبی هم دارد که به ریسک در این روش می توان اشاره کرد.

صندوق ها همیشه درصدی از سرمایه خود را به اوراق بهادار با درامد ثابت اختصاص می دهند نخستین ریسک این است که سود اوراق با درآمد ثابت تغییر کند. این درصد با توجه به نوع و ماهیت صندوق های مختلف،متفاوت است.

پس اگر سود این اوراق تغییر کند می تواند برروی سود و بازده صندوق های سرمایه گذاری نیز تاثیر داشته باشد. ریسک دیگر یک صندوق سرمایه گذاری کاهش ارزش سهام های موجود در پورتفوی صندوق است. البته باز هم میزان سهام هر صندوق بسته به نوع و ماهیت آن صندوق متفاوت است.

همچنین در صندوق سرمایه گذاری برخلاف سبدگردان سهام به نام خود شما خرید و فروش نمی شود بلکه شما فقط مالک واحدهای صندوق هستید و کل سرمایه صندوق توسط مدیر صندوق مدیریت می شود و هر فرد با توجه به میزان سرمایه ای که نسبت به کل سرمایه صندوق دارد، از منافع آن بهره مند می شود.

سرمایه گذاری با استفاده از شرکت های سبدگردان

یکی دیگر از روش های سرمایه گذاری غیر مستقیم در بورس، سرمایه گذاری با استفاده از شرکت های سبدگردان می باشد. سبدگردانی فرایندی است که طی آن فرد مجرب و خبره در امر سرمایه گذاری براساس خصوصیات، سطح ریسک پذیری و سرمایه هر سرمایه گذار، سبدی مناسب برای او تشکیل داده و به صورت مستمر بر آن نظارت و اعمال مدیریت می کند.

همچنین، با توجه به تغییر عوامل اثرگذار بر محیط سرمایه گذاری، تصمیمات لازم در جهت رسیدن به اهداف سبد و افزایش ارزش آن از طرف مدیر اتخاذ می شود.

به عبارت دیگر سبدگردانی، چیدمان درست داراییها در قالب یک سبد مشخص است که میزان هـر یـک از دارایی هـا و زمـان خرید و فروش آن ها به دقت تعیین و مشخص میشود

برای اطلاع بیشتر در رابطه با شرکت و انواع سبدهای سرمایه گذاری هدف کلیک کنید.

مزایای استفاده از سبدگردانی

مزیت عمده سبدگردانی در استفاده از توان حرفهای مدیر سبد و مشاوره های تیم مدیران سرمایهگذاری شرکت سبدگردانی است. این مساله باعث میگردد که تمام تصمیمات برای سبد هر شخص، با توجه به ویژگی های شخصیتی سرمایه گذار از نظر ریسک پذیری انجام پذیرد.

در سبدگردانی مالکیت شما به شکل مستقیم است، یعنی سهام و سایر دارایی ها به نام خود شما خریداری می گردد ولی توسط سبدگردان مدیریت می شود. این باعث می شود که مدیریت سرمایه شما اختصاصی تر شود.

معایب استفاده از سبدگردانی

بزرگترین عیبی که سبدگردانی می تواند داشته باشد، این است که اگر شما سبدگردان مناسبی را انتخاب نکنید ممکن است ضرر و زیان سنگینی را متحمل شوید.

چرا که مستقیما سرمایه شما توسط سبدگردان مدیریت می شود و هر زیانی که حاصل شود مستقیما از سرمایه شما خواهد بود. یک سبدگردان غیرحرفه ای می تواند به راحتی سرمایه شما را به خطر بیاندازد.

تفاوت سرمایه گذاری در استفاده از صندوق سرمایه گذاری و استفاده از سبدگردانی

می توان گفت مهم ترین تفاوت بین سبدگردانی و سرمایه گذاری در صندوق های سرمایه گذاری، در نوع مالکیت شماست.

شما در فرایند سبدگردانی مستقیما مالک دارایی های خود هستید و سهام و سایر دارایی های شما توسط سبدگردان و به نام خود شما خرید و فروش می گردد اما در صندوق سرمایه گذاری شما مالک واحدهای صندوق هستید.

یعنی کل سرمایه صندوق توسط مدیر صندوق مدیریت می شود و هر فرد با توجه به میزان سرمایه ای که نسبت به کل سرمایه صندوق دارد، از منافع آن بهره مند می شود.